金融监管将迎重大改革!

3月13日,国务院机构改革方案提请十三届全国人大一次会议审议。

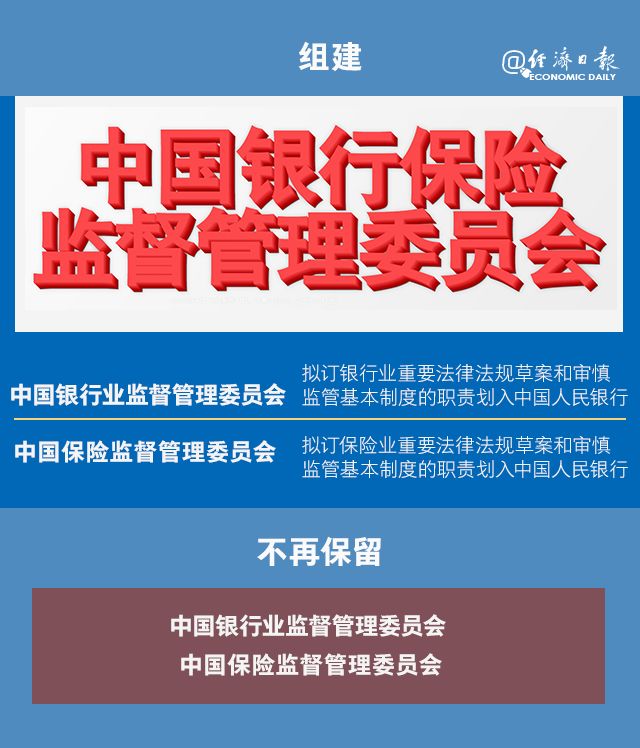

根据方案,将组建中国银行保险监督管理委员会,不再保留银监会、保监会。

为什么要将银监会、保监会合并?银保合并有何影响?

组建中国银行保险监督管理委员会

根据国务院机构改革方案,将组建中国银行保险监督管理委员会,不再保留银监会、保监会。

根据方案的描述,新组建的中国银行保险监督管理委员会主要职责是,依照法律法规统一监督管理银行业和保险业,维护银行业和保险业合法、稳健进行,防范和化解金融风险、保护金融消费者合法权益,维护金融稳定。原银监会、保监会拟定银行业、保险业重要性法律法规草案和审慎监管基本制度的职责均被划入中国人民银行。

3月13日,十三届全国人大一次会议在北京人民大会堂举行第四次全体会议。受国务院委托,国务委员王勇作关于国务院机构改革方案的说明。

国务委员王勇3月13日上午在十三届人大一次会议上就国务院机构改革方案作出说明。他表示,金融是现代经济的核心,必须高度重视防控金融风险、保障国家金融安全。

为什么要银保合并?

王勇称,为深化金融监管体制改革,解决现行体制存在的监管职责不清晰、交叉监管和监管空白等问题,强化综合监管,优化监管资源配置,更好统筹系统重要性金融机构监管,逐步建立符合现代金融特点、统筹协调监管、有力有效的现代金融监管框架,守住不发生系统性金融风险的底线,方案提出,将中国银行业监督管理委员会和中国保险监督管理委员会的职责整合,组建中国银行保险监督管理委员会,作为国务院直属事业单位。

为什么没有证监会?

全国政协委员、全国社保基金理事会会长楼继伟回应为何合并银监会保监会,而不包括证监会时表示,在资本充足率、偿付能力以及自身风险匹配能力方面,“保险”和“银行”有类似性,两者都管理自身的资本收益匹配、风险收益匹配和久期匹配。而证监会是管信息披露真实性,特别是管欺诈,属于投资消费者保护范畴,它对证券公司没有资本金要求。银保合并有相近性,而证监会不一样。

银保合并对行业有何影响

“这是继设立国务院金融稳定发展委员会之后的又一重大监管框架调整举措。”交通银行首席经济学家连平说,组建中国银行保险监督管理委员会将进一步推进行业监管协同,有效避免监管漏洞和监管重叠问题。

连平说,保险的业务功能相对单一,风险管理方法和要求与银行有一定相似之处。而长期以来,保险业务与银行业务合作密切,在监管合作上也有较好基础,推进银行与保险监管跨行业整合,符合中国金融市场发展的要求。

“我国大型金融机构主要集中在银行和保险领域,且银行已经成为保险资金的重要投资标的。”连平说,在制定相关机构的监管标准时,由统一的监管部门加以推进,可以将风险控制要求更好地协调统一起来,这对加强骨干金融机构管理,进而对保证金融稳定和防范系统性金融风险起到至关重要的作用。

业内人士指出,银保混业监管打破了监管部门壁垒,对银行、保险中的所有机构、业务和产品,由一个监管机构实现穿透式监管,有助于提高监管的广度和深度,找到风险的源头,有针对性地制定防控风险的措施,实现监管的全覆盖。

清华大学金融与发展研究中心主任、央行研究局前首席经济学家马骏认为,目前的金融监管机构设置面临一系列问题,比如:监管标准不统一,导致监管套利;监管缺乏穿透性,“铁路警察,各管一段”,对用债务资金作股权投资等高风险行为难以抑制;一些金融业态处于监管盲区,没有人管,出了事才被迫补救;监管部门之间信息沟通不畅,使重要决策缺乏依据;部分监管职能重叠,导致冲突、扯皮和政策信号不一。

马骏表示:“这次机构改革,有望解决或缓解上述部分问题。比如,由国务院金融稳定发展委员会牵头或协调制定跨部门的政策和规定、合并若干监管部门,有利于减少监管套利、监管缺乏穿透性、监管盲区和信息难以共享等问题。再如,将原银监会的政策制定(尤其是涉及到宏观审慎政策)的功能划归人民银行,有助于避免宏观审慎政策领域的多头管理和政策信号冲突。若干功能和部门的合并还有助于解决职能重叠的问题,尤其在对商业银行监管的领域。”

向协同监管方向探索

近年来,随着金融业混业经营的不断深化,不同金融机构业务关联性增强,新金融业态层出不穷,金融风险跨行业、跨市场的传染性也在不断增强。因此,目前分业监管体制如何实现协调配合,制定统一监管规则,达到监管全覆盖,既不留有空白地带,也不存在重叠成为了当前面临的重大课题。

1997年第一次全国金融工作会议提出,对金融业实行分业监管。会后,我国撤销了人民银行省级分行以保证金融调控权集中在中央,并在1998年设立保监会代替央行分管保险事宜。

2002年第二次会议决定,撤销中央金融工委,成立银监会,并成立国有银行改革领导小组。到此,“一行三会”的分业监管格局正式确立。

到了2007年的第三次全国金融工作会议召开前夕,成立“超级监管机构”的讨论又热了起来,即成立一个由央行、财政部、发改委及银监会、证监会、保监会6部门组成的“3+3”协调监管框架,但在当年的会议中并没有得到确认。

2012年第四次全国金融工作会议恰逢市场流动性过剩,会议旨在抑制资本脱实向虚,对金融监管的要求是加强和改进,切实防范系统性金融风险。银监会、证监会、保监会各司其职,完善分类监管制度。

然而,随着我国金融业的不断发展,分业监管暴露出了缺陷和不足。特别是受到混业经营、金融创新、互联网新技术等新趋势的冲击,分业监管的机制已经越来越不适应市场发展现状。2017年7月,第五次全国金融工作会议最终明确成立国务院金稳会。

从国外的经验看,浙商银行经济分析师杨跃表示,系统化、动态化的金融监管机制是金融改革顺利推进的重要保障和前提。以美国为例,其在金融机构分业经营和混业经营模式之间的多次政策调整,便是基于当时经济环境和金融市场的特定阶段的需要而变动,由此也持续推动了整个金融市场和监管体系的改革和优化。